小龟说 船员 2021-05-22 13:49:55 发布在 区块链社区

6887 5

今日凌晨,波场创始人孙宇晨更新了这样一条微博:

“关于孙哥今天如何成功拯救币圈的:其实当时60万ETH已经开始排队枪毙了,我是排在队尾,前面已经有四万个eth被枪毙了,非常感谢神鱼与内部同事提醒我,我抓紧操作,拯救了币圈。这笔钱一周前价值24亿美金差点成为人类有史以来最大爆仓。这提醒我们别用杠杆!还有关注火币明日APENFT首发!”

孙宇晨所说的“枪毙”即抵押物被清算。在DeFi场景中,借贷需要有资产作为抵押,当抵押资产的价值下跌,不足借出资产的一定比例(我们称为清算线)时,DeFi协议就会被触发清算程序。

不过在孙宇晨的这个案例中,资产差点被清算不是因为他个人的抵押资产价值不足。根据江卓尔的分析,事发场景——去中心化借贷协议Liquity上的清算线是110%,孙宇晨当时的抵押率高于110%。

这件事的主要原因在于Liquity的一个设定:当整个系统的抵押率低于150%时,系统就会开启恢复模式(recovery mode),所有的单子(包括抵押率高于110%的单子)会按照抵押率从低到高的顺序逐个被清算,直到整个系统的抵押率恢复到150%水平。这样做可以促使借款人及时偿还债务,防止系统进入死亡螺旋。

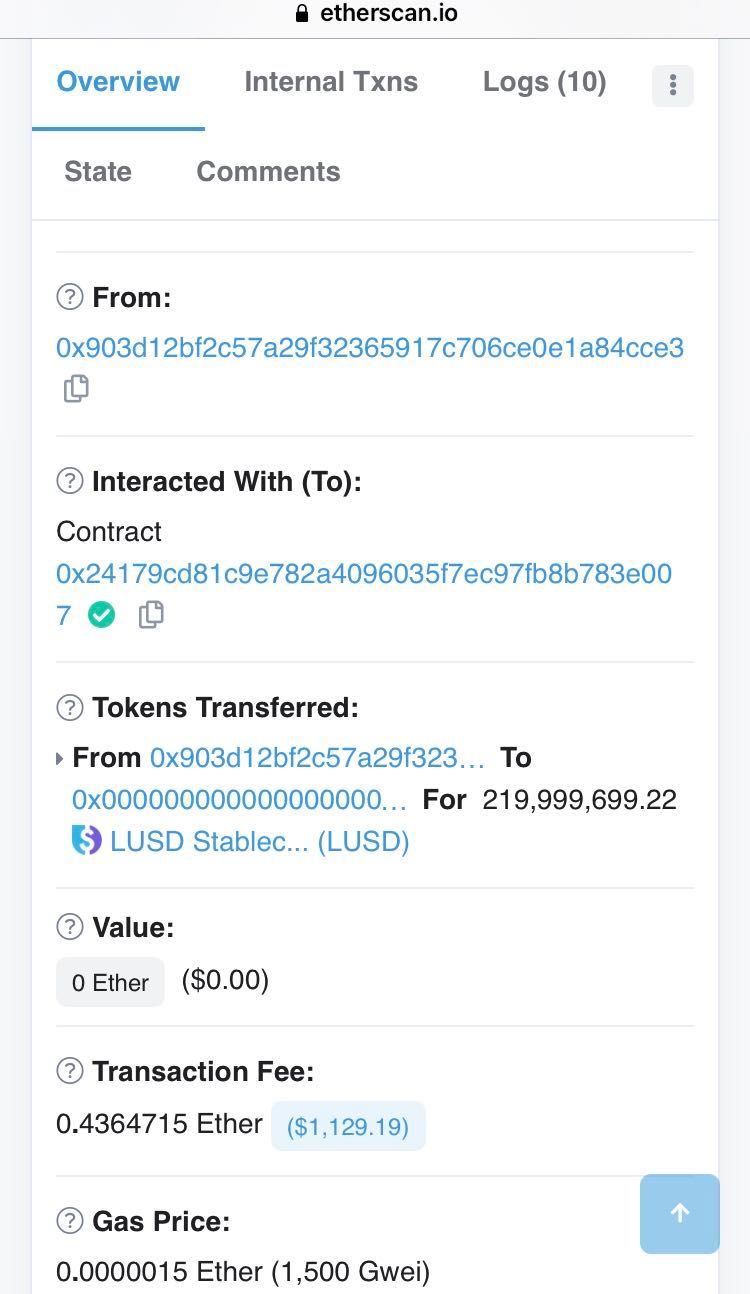

根据网络上的信息,当时孙宇晨质押在Liquity中的价值10亿美元的ETH(ETH的数量据称高达60多万枚)已经进入“恢复模式”,2分钟后就会被清算。关键时刻,在神鱼等人的提醒下,孙宇晨发起了一笔交易,向Liquity偿还了3亿美元的债务。

在Liquity这个协议中,用户质押资产后借出的是稳定币LUSD。所以孙宇晨偿还债务的过程就是把价值3亿美元的LUSD偿还给Liquity,同时拿回抵押物ETH。与此同时,Liquity系统中的抵押资产价值和用户们的债务价值得到了再平衡,抵押率回到150%以上,阻止了悲剧的发生。

孙宇晨发起的偿还LUSD债务交易,gas费达到1100多美元

为什么说此举阻止了悲剧的发生呢?因为清算相当于一个折价抛售抵押物的过程。例如用户借100U,清算时抵押的ETH价值是110U,套利者可以用100U换回价值110U的ETH,然后把ETH卖到交易所,赚取10U的利润。

根据神鱼的分析,考虑到DeFi间的可组合性,市场上始终有足够的资金(套利者手上的资金不足时,可以从其他DeFi协议中借出资金)来进行套利,甚至因为闪电贷、套利机器人的存在,一旦大单清算(比如孙宇晨案例中的60多万枚ETH)发生,市场总有动机,也总能够把套利空间抹平。

这意味着ETH的价格被进一步拉低,从而进一步触碰到清算线,并像开启多米诺骨牌效应一样,把ETH的下跌传导到DEX、CEX,最终把ETH的价格砸穿。“要是刚才ETH再跌100来刀,今晚估计就1000刀以内见了。”神鱼在昨晚谈及60多万枚ETH差点被清算时这样评价道。

清算机制是DeFi系统对自身的保护,但同时也是对较高风险偏好的DeFi参与者的惩罚。借贷人因抵押资产被清算蒙受损失,对应的利润则被区块链黑暗森林中伺机而动的套利者瓜分。

大部分币圈用户应该还记得312“惨案”,当时MakerDAO因为抵押品清算和以太坊网络拥堵出现过400万美元的坏账,这些损失最终由MakerDAO的治理者们——MKR的持有人承担。

币圈是天堂也是地狱,它能让你暴富,也能让你在短时间内仓位尽失。而行业早期的不成熟不完善,以及市场野蛮发展带来的反噬,终将由用户买单。

人性的本质是贪婪,要合理控制仓位、杠杆和风险。