“聚合器”是蓬勃发展的数字货币市场的最新发展之一。这样的供应商可以让你利用高流动性,同时受益于更好的定价。

1inch Exchange是一个非托管DEX聚合器,它将这些优势集成到单个平台中。

在这篇综述中,我们将详细介绍1inch Exchange提供的服务。

访问1英寸交易所

什么是1英寸交换?

内容[显示]

虽然2020年金融业的较大份额陷入混乱,但分散化金融(Defi)市场却迎来了幸运的一年。来自世界各地的交易员冒险进入这一另类金融行业,希望从不断加剧的市场波动中获益。

我们不仅看到了资金流入的增加,而且一系列令人兴奋的新交易创新也进入了这一领域。一个这样的例子是DEX聚合器。

最前沿的是1英寸交易所。该平台从各种交易所获取流动性,并使用智能合约技术实现交易优化。

该平台于2019年由两位俄罗斯开发商Sergej Kunz和Anton Bukov建立。1inch Exchange与许多流行的DEX无缝集成,如Balancer、Kyber Network、Uniswap、Oasis、Mooniswap等。

换言之,您会发现,只要点击一个按钮,就可以轻松地交换任何类型的ERC-20令牌。目前,该交易所支持超过250种数字货币。

1inch Exchange的目标简单明了—通过从领先的DEX提供商那里发现最有效的交换路由,为用户提供最佳的交换速率。

为了确保这一点,该平台会显示每个交易所的可用价格和流动性,以便您在比较表上的内容后做出明智的决定。

这样就不需要您同时检查多个交换机来验证您是否获得了最佳速率。总之,1inch Exchange使该过程更简单、更省时。

1inch Exchange是如何工作的?

1inch Exchange使用其API技术为令牌交换找到最佳可能的路由,随后将一笔交易划分为多个交易所。

因此,您可以使用的汇率通常比您坚持使用单一加密货币兑换所获得的汇率要好得多。

实际上,1inch Exchange打算解决更广泛的DEX市场的缺点。这就是说,昂贵的交易取消和高滑移,导致薄的订单簿。

如何开始使用1inch Exchange

1inch Exchange最显著的特点是,您无需创建帐户即可开始交易。相反,你可以链接你的ETH钱包,然后直接开始兑换货币。

1inch Exchange提供与许多加密货币钱包的集成,这些钱包将存储您的数字硬币。这意味着1inch Exchange无权访问您的令牌。

换句话说,你完全控制着你的加密资产。从安全角度来看,这是至关重要的。

如何在1inch Exchange上交换

以下是如何开始在1inch Exchange上交换硬币的逐步演练:

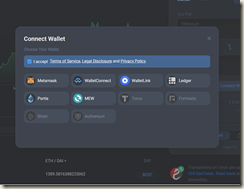

第一步:连接你的钱包

您可以选择直接从主页连接您的ETH钱包。

1inch Exchange目前支持以下加密货币钱包:

网站3

Wallet连接

墙纸

分类帐

波蒂斯

喵

环面

Fortmatic公司

作者

比茨基

一旦您接受了条款和条件,您只需扫描二维码即可将平台与您的钱包连接起来。

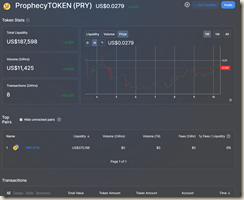

步骤2:选择令牌

通过连接钱包,您可以选择要交换的数字代币。1inch Exchange将向您展示一张不同指数的汇率比较表。

您还可以将单个价格与可用的最佳价格进行比较。为了让您更清楚地了解情况,1inch Exchange还包括一些集中式交易所及其各自的汇率。

注意:如果您无法从菜单中找到所需的令牌,那是因为该资产尚未被列入白名单。在这种情况下,您可以申请将硬币列入白名单,或通过输入相应的地址将其添加为自定义令牌。

第3步:交换代币

准备好后,可以单击“立即交换”继续

1inch Exchange将再次向您提供所有必需的详细信息,以便您验证和确认交易。

您可以在钱包中批准相应的交易,交易将在区块链上执行。

就这样!–您刚刚将您的第一笔交易放在1英寸的交易所,以尽可能高的汇率进行。

v

注:1英寸交易所还允许您通过限价令以对您有利的价格输入掉期头寸。你只需在你的目标进入价格下限额订单,它将由符合该价格的任何一个指数填补。唯一要记住的是,limitorder特性只适用于ER20标准令牌。

由于1inch Exchange是非托管的,因此它需要不断地与您的加密货币钱包进行交互。如果你正在寻找一个方便的快捷方式,你可以简单地启用’无限解锁’手势。

一旦被选中,所有交易活动都将在不与应用程序交互的情况下执行–基本上减少了您的汽油费。

1英寸Exchange功能

作为一个DEX聚合器,1inch Exchange的表现似乎很好——兑现了所有承诺。也就是说,该平台为加密货币交易员提供了更多的库存。

看看1inch Exchange除了核心聚合器服务之外还提供了什么。

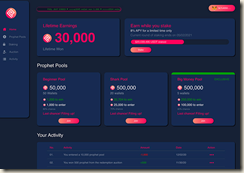

1英寸交换令牌

1inch交换令牌是该平台的最新成果之一。它可以作为实用令牌和治理令牌。

令牌在以太坊区块链上运行,并将在以前与1inch交换平台交互的钱包中分发–在特定条件下。

目前,共有150万枚1英寸兑换代币供应。截至2020年12月26日,总供应量的6%在流通。接下来的30%将在未来四年内分配,其余的将按不同的时间间隔分配。

作为交易员,如果您满足平台设置的三个条件之一,您就有资格获得1英寸兑换代币。

你应该在2020年9月15日之前完成至少一笔交易

你应该至少完成四笔交易

这些交易的总价值至少为20美元。

如果您满足上述要求,您可以直接从连接到1inch交换平台的加密货币钱包中兑换代币。

任何可供您认领的代币将显示在钱包的“您的1英寸明细”下。

1英寸兑换费

1inch Exchange作为一个交换平台,使用其服务不收取任何费用或佣金。然而,正如我们所提到的,你们有责任支付你们交易的汽油费用。

也就是说,如果你激活气代币,很可能你的气费会大大减少。

注意:1inch Exchange是一个DEX聚合器,因此您的交易费用在很大程度上取决于您使用哪个DEX来完成订单。在执行交易之前,最好参考这些单独平台的费用结构。

据1inch Exchange称,他们的主要目标是确保用户获得最佳的掉期利率。因此,在DEX费用的基础上增加任何额外费用都不能达到这一目标。

1英寸外汇存取款手续费

除了交易费用,1inch Exchange还免除客户支付任何存款或取款费用。

这意味着您只需关心钱包和相应的DEX平台附带的费用。

此外,我们应该注意到1英寸兑换与法定货币没有关系。因此,加密资产有限的加密新手投资者会发现该平台有些限制性。

换言之,您首先必须购买加密货币,并将硬币存入平台的一个集成钱包中。只有这样,您才能利用1英寸交易所提供的掉期利率。

1英寸Exchange安全性