Conflux中文社区 版主 2021-05-29 13:02:54 发布在 CFX/Conflux

812 0

好久不见~烤仔的 DeFi 课堂上课铃再次打响,这系列我们将一同解构 DeFi,尝试从更多的角度还原它真实的面貌。

2020 年 5 月,比特币产出减半,但市场并没有因此产生动荡。在那个平淡的初夏,另一个此前并不算起眼的板块,却给了所有人一个惊喜。

它也在随后而来的夏天,引爆了整个加密市场。

流动性挖矿,打开新世界的大门

DeFi 并不是一个新的概念,回首 2017 年,当时的很多金融类去中心化应用 DApp,如MakerDAO,其实都可以将其归为 DeFi。不过,也许是受行情影响,又或是受技术限制,DeFi 并没有激起太大的水花,反而在随后的几年中也一直保持沉寂。

直到 2020 年,Compound 为市场带来了一剂“猛料”——流动性挖矿,使得 DeFi 重生活力。

但其实,这也并非 Compound 原创。流动性挖矿,是 Synthetix率先提出的。在2019年,Synthetix 已经进行了首批流动性挖矿方面实验,激励引导用户使用 sETH/ETH Uniswap 池。可惜,受制于市场的原因,这次试验并没有成功。一方面,因为当时的市场环境没有 2020 年那么繁荣,用户情绪并不高昂;另一方面,Synthetix 采用的是以合成资产的形式进行流动性挖矿,门槛相对较高,很是将一部分用户拒之门外。所以,先驱 Synthetix 的这一次创新性的尝试,并没有成功“出圈”。

但,流动性挖矿这个最重要的创新被保留了下来。好的创新,在等待好的机会,这么看来,上帝或许更眷顾 Compound。2020年,Compound 把握住了更好的时机,向市场展示了流动性挖矿,加之 Compound 当时将部分通证通过“流动性挖矿”分配给用户的创新举措,COMP 一飞冲天。Compound 一马当先,成为了 DeFi“狂暴之路”的先行者。随后,Banlance 和 AAVE(当时还是Lend)也纷纷引入流动性挖矿概念,搭上了这一趟顺风车。在 DeFi 发展的第一步,流动性挖矿是最大的“功臣”。COMP 和 BAL 等通证数十倍的涨幅也是吸引用户的因素之一。收益越高,吸引来的人越多,加入的人越多,DeFi 越繁荣。这种双向奔赴,让 DeFi 正式进入人们的视野。

DEX空头接力,改变交易格局

人类是喜欢冒险的生物。市场太平静时,大家往往更期待找到新的标的,来存放自己无处安放的冒险精神。

但其实,这个时候的我们,总是一边寻找标的,一边暗暗权衡另一个标的是否会更好。流动性挖矿让这个市场变得活跃,但用户并没有真正意识到 DeFi 的前景,直到去中心化交易平台 DEX 的出现。在这个市场中,有相当一部分用户期望能摆脱中心化交易平台的控制,对 DEX 神往已久,而 Uniswap 的出现,使得一部分切实的需求有了去处。

Uniswap,一直是 DEX 的龙头。甚至在 DeFi 爆发前,Uniswap 就已经是交易量最大的 DEX了。Uniswap 与传统交易平台有很大的差别,它采用自动做市商机制,优点在于基于兑换池而不是订单簿的去中心化交易协议没有限价的买单卖单,用户与兑换池可以按照实时的市价进行交易。Uniswap 流动性提供者可以得到所在流动性池中通证交易的手续费作为奖励,相当于 Uniswap 会将所得反馈给用户。人无完人,独角兽也一样。Uniswap 也有缺点,流动性不够、池子深度不够,很容易造成滑点。所幸,这一问题随着后期用户、交易量以及池深度的增加而逐步得到缓解。起初 Uniswap 的交易量并不大,不过在流动性挖矿的带动下,越来越多人注意到 DeFi,于是,这为 Uniswap 吸引来了足够大的关注度和交易量。也是在这个时期,市场上出现了诸多 Uniswap 的仿盘,其中以 Sushiswap 为代表的模仿最为简单粗暴。Sushiswap 直接用 DEX 加流动性挖矿的方式,而且他们也意识到了 Uniswap 并未发行通证,于是 Sushiswap 决定抢占这个先机。

还真让他们赌对了。Uniswap 的流动性一度被 Sushiswap 吸引而去,Dex 市场出现了仿盘和正主几乎并驾齐驱的一幕。这大概就是创新带给我们的“回礼”之一。Uniswap 虽然被迫进入了“防御”状态,但是神奇的是”独角兽“总能给人们以惊喜。UNI 以一种“轰轰烈烈”的方式登场——空投。这直接引发了随后到来的“空投热”。无论 Uniswap 与 Sushiswap 孰是孰非,这一场你追我赶的追逐,最终获益者是 DeFi 日益稳固的市场地位。

雏鹰始飞,百花齐放

夏天过去,天气转凉,DeFi 的“发烧友”们渐渐“退烧”。不同于此前每一次热潮褪去后的一地鸡毛,这一次人们居然看到了新的景象。人们发现自己不再一味的迷信所谓“高收益、高回报”,投资更围绕认知与理性进行。甚至已经出现了“职业农民”,往返于新矿和回报相对不错的矿进行搬砖,美名其曰“种菜和收菜”,俨然已自成系统……

除了耳熟能详的 DEX 和流动性挖矿,跨链、资产合成、预言机、收益聚合器、NFT等,生态百花齐放,DeFi 变得越来越多样越来越成熟,其地位在加密市场中也是越来越重要。从这时候开始,DeFi 便已经成为市场不可或缺的一部分。各大公链也因为 DeFi 再度崛起,包括以太坊、币安智能链BSC、HECO 以及各大国产公链。以太坊公链独领风骚,其他公链表现亦不俗。同时,因为各大公链的争相发展,也将 DeFi 概念越推越火爆,二者实现了互相成就。不过,DeFi 热潮持续推高,主战场以太坊公链却疲态尽显。由于参与人数过多,以太坊越来越拥堵,成交速度缓慢,Gas 费用高昂,甚至许多用户“收一波菜”还抵不上 Gas 费用。以太坊“性能不足”这个事实,再一次被摆在了台前。这也使得无论是项目方还是用户,都逐渐对以太坊心生不满。

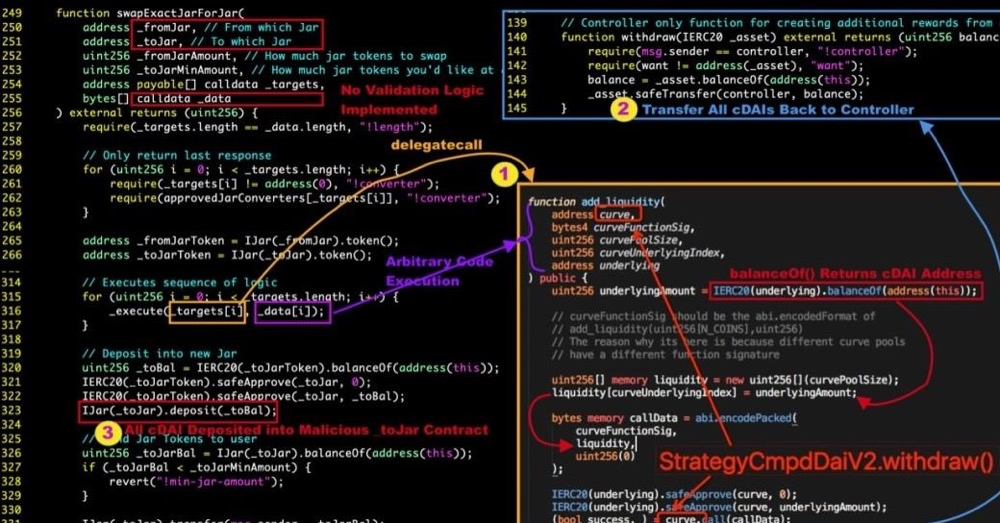

当然毋庸置疑的是以太坊依然扮演着 DeFi 领头羊的角色。不过,花无百日红。第二梯队的各大公链实力亦不容小觑,DeFi 2.0 的时代不知会在何时突然来临。****负面不断,打不死使其更强大****DeFi在发展的过程中,也曾备受质疑。在阶段性的繁荣过后,各种“后遗症”也随之而来,项目被黑客攻击甚至直接跑路事件层出不穷。借由农作物项目东风起势的“酸黄瓜”——Pickle Finance,上线之初初期被 V神大力称赞,但仅两个月时间便被黑客攻击,被盗 2000 万美元,通证价格在 24 小时内腰斩,蒸发了 1220 万美元,可谓是损失惨重。

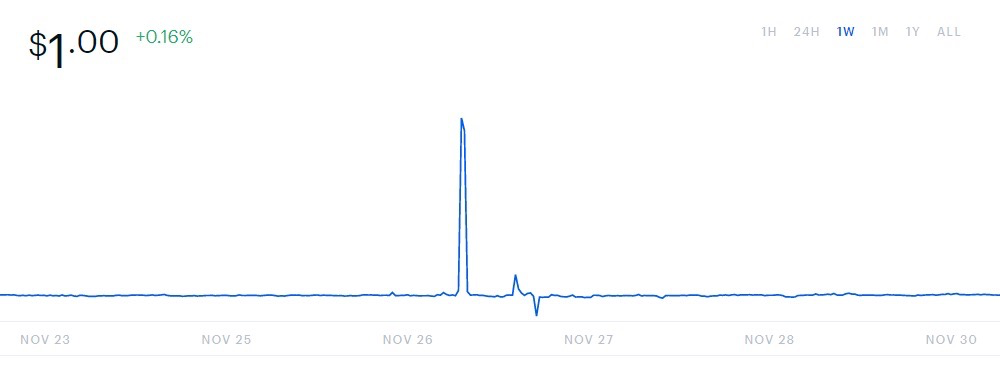

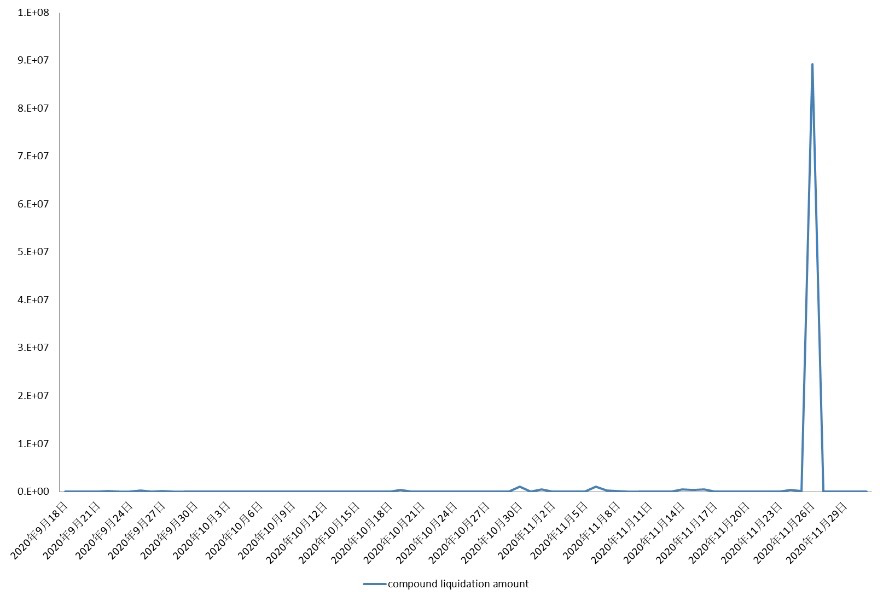

DeFi 的“开国元君”Compound 也曾被预言机操纵攻击。2020 年 11 月 26 日下午 Coinbase 交易平台稳定币 DAI 价格出现剧烈波动,一度暴涨超 30% 至 1.34 美元又快速回落,这导致使用 Coinbase 作为预言机喂价信息的 Compound 的抵押资产出现了大规模清算。

Coinbase 交易平台 DAI/USD 交易对价格

Compound 损失金额高达 9000万美元。

另外两个 DeFi 知名项目,MakerDAO 和 Aave,也曾因市场状况而出现大规模清算。DeFi,甚至一度成为“科学家们”的提款机。****同时伴随的还有项目“跑路”事件。最出名的要属于 EOS 上的 DeFi 项目 EMD,直接将价值 78 万 USDT、49 万 EOS 以及 5.6 万 DFS 共价值 1200 万美元的项目捐款跑路。虽然最终追回了 12 万 EOS,但其实还有许多跑路项目就那样无疾而终。

EMD用户留言DeFi 成为市场主角的过程并不顺遂,既是财富制造机器,也饱含风险。如今的 DeFi 安全问题已经较初期有所减少,但不能只依赖审计确保安全性。用户决心参与 DeFi 之前,一定要提高自身的风险意识,对其两面性具备足够的认知。

写在最后

一年多的时间,DeFi 的总锁仓量从 10 亿美金飙涨至 1000 亿美金,走上过巅峰,也曾被拍到谷底,从一开始的“乌烟瘴气”,成长为现在的自成一派。

对于这个市场的很多人来说,DeFi 对于区块链的意义可能更重要。在 2020 年的夏天,DeFi 给了加密市场一个惊喜,这个夏天,DeFi 会给传统金融市场一个惊喜吗?