小志聊币 水手 2021-06-03 16:55:24 发布在 区块链社区

5204 0

四年一次的市场减半结束了吗?这是投资、开采、玩DeFi的用户最大的疑问。

自今年4月比特币价格触及6.4万多美元的高点以来,比特币价格一度缩水一半。

5月17日,比特币在所有加密货币中的市值跌破40%。在一些投资者眼中,这是一场假币狂欢,牛市见顶。

国内监管复活:三部门联合发布公告,提醒投资者警惕虚拟货币交易中的投机风险;内蒙古起草了《《坚决打击虚拟货币采矿八项措施(征求意见稿)》(》)。

与此同时,MicroStrategy等上市公司和ARK等投资基金仍坚定看好比特币。

方舟基金一直在购买一家加密货币交易所Coinbase的股票。创始人CathieWood认为比特币目前处于空仓阶段,未来将涨到50万美元。

MicroStrategy购买的比特币数量已经超过11万,公司甚至通过发行债务(可转换债券)积累了比特币芯片。

用户困惑:第三轮减半效果就这样结束了?回调后会不会有更猛烈的上涨?如果这次不捧,会不会再错过一次机会?

本文对哔声新闻的一些市场指标进行了整理和分析,希望能为读者提供更好了解这个市场的思路。

S2F(库存转流量)

BTC循环/新挖掘的BTC数量

S2F是分析师PlanB(不是他创造的)提出的模型,认为资产的稀缺性促进价值。因此,该模型通过寻找资产的当前供应量和年产量之间的比率来评估资产。

Glassnode的数据显示,总体而言,比特币的价格走势与S2F曲线基本一致。不过S2F车型也不是不争的事实。在很多情况下,模型和实际价格有巨大的差异。以5月31日为例,模型估计的比特币价格为64503美元,而比特币的实际价格仅为37313美元。

比特币价格走势与S2F曲线基本一致。来源:GlassnodePlanB也明确表示,要谨慎,不要把比特币的相对稀缺性当成其价值上升的唯一原因。S2F的简单性也使得不可能考虑外部因素和黑天鹅事件,例如,政府对新冠肺炎疫情的反应中比特币的加速推动。

从S2F数据来看,PlanB对比特币未来走势非常看好。5月5日他在推特上说“我迫不及待想看到比特币的第二次牛市。”它还预测,今年比特币的平均价格将达到10万美元或28.8万美元。

NVT金十字(网络价值总交易金十字)

NVT=市场价值/每日交易量

NVT黄金十字=NVT短期趋势/NVT长期趋势

NVT和NVT黄金十字是基于均值回归理论的两个指标,即随着时间的推移,资产价格会回到平均价格水平。

NVT将资产的市场价值除以以美元计价的每日交易量,以判断资产的价值是被高估还是被低估(是否偏离平均水平)。

NVT的金十字架是NVT的改进。通过比较短时间内NVT的平均变化和较长时间内NVT的平均变化,得出一个比值来判断当前趋势是否偏离平均趋势。

因此,NVT黄金交叉指数可以在一定程度上预测价格走势。当数值高于2.2(进入红色区域)时,往往预示着下行风险。相反,当价值低于-1.6(进入绿色区域)时,价格更有可能上涨。

以去年和今年为例,从2020年8月到9月,NVT黄金交叉指数进入-1.6以下区域,然后从2020年9月到2021年1月,比特币价格呈现出明显的整体上涨趋势。

今年2月到3月,NVT黄金十字架突破了2.2的限制,然后从4月到现在,我们经历了比特币的大幅回调。

比特币NVT黄金交叉指数,来源:CryptoQuant

红线是指数曲线,灰线是BTC价格曲线

目前,从4月22日到5月6日,以及从5月21日到现在,NVT黄金交叉指数一直在-1.6以下徘徊,其价值一度低至-3,这可能意味着未来有可能上涨。

固态继电器

BTC市值/所有稳定货币的市值

SSR可以用来衡量比特币在美元计价市场的购买力。它是通过计算比特币的市值与所有稳定货币的市值之比得到的。

价值越低,相对于比特币的稳定货币供应量越大,对比特币价格的提振能力越强。梅萨里称这种稳定货币的相对供应量为“干**”。

红线是SSR曲线,灰线是BTC价格曲线。资料来源:CryptoQuant

目前SSR指数处于较低水平。Messari在最近的分析中指出,SSR比率已经下降到7.5倍的最低点,代表了历史上加密本币的最大购买力。

但这是否意味着看涨信号?不一定。最近,以USDT为代表的稳定货币处于明显的负溢价状态,这表明用户既没有必要避免价格大幅波动,也没有强烈的入场情绪。

市场可能需要先让投资者看到一些上涨的趋势,才能发挥稳定货币“干**”的作用,最终带来推动效应。

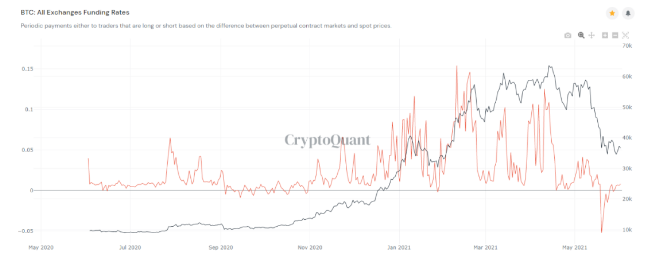

基金利率

长期合同中多头头寸与空头头寸定期支付/收取的费用比例

不可持续合约市场有一个现象:用户往往需要在合约到期(可以理解为续约)前滚仓,以扩大投资敞口。用户购买合同,对手是做市商,为了弥补做市商承担的风险,用户要向做市商支付费用。111

顾名思义,永续合约是没有到期日的,所以没有滚动持仓,所以不需要持续支付做市商。但在永续合约的实际操作中,多头需要定期支付空头(永续合约的成交价格——标的物的现货价格)。这样做有两个好处。一种是将支付给做市商的费用转化为支付给账面亏损用户的费用,在市场中起到缓冲作用;第二,它可以使永久合同的价格收敛到标的物的现货价格。

如果永续合约的价格远高于标的物的现货价格,多头就要向空头支付高额的资金费,从而迫使多头卖出永续合约并降低其价格,反之亦然。

但由于合约交易存在较大的盈利空间,即使有资金利率,用户还是会根据自己的判断配置多头或空头头寸。因此,通过资本率,我们可以判断市场的整体看跌情绪。

今年5月19日,加密货币市场大幅下跌。与此同时,所有交易所的永久合约基金利率都达到了近一年的低点。5月19日至5月24日,资本率一直处于负值,即短账面利润,需要向多头头寸支付费用。这也说明,暴跌引发的恐慌,让市场整体看跌。目前资本率已经回归正值。

所有资本汇率,来源:CryptoQuant

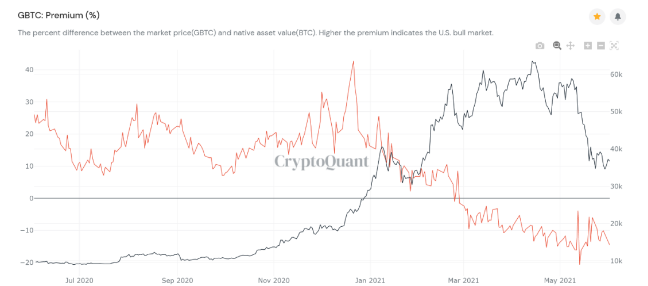

GBTC保险费率

(GBTC二级市场价格-购买价格)/购买价格

灰色比特币信托公司GBTC曾被认为是推动比特币价格上涨的关键力量。

合格投资者投资现金或比特币,并获得GBTC的股份,这是一只以比特币为标的的信托基金。这些GBTC债券在锁定6个月后,可以出售给市场上更多的投资者。

正溢价曾经是GBTC的常态,即卖价高于买价。这促使越来越多的合格投资者将比特币转投灰色基金。由于GBTC的不可再生性,比特币的市场供应量减少,比特币的价格和GBTC的升水率进一步提高。

然而,从今年2月开始,这一趋势发生了逆转。自2月26日以来,GBTC一直保持负溢价,最低溢价低于-20%,GBTC持有的比特币数量一直在减少。

GBTC保费情况,来源:CryptoQuant

类似于GBTC的比特币ETF基金也显示出机构兴趣的下降。5月4日至5月18日,加拿大比特币ETF基金“目的比特币ETF”中的比特币主要流出。另一家加拿大比特币ETF基金QBTC自2月份以来一直徘徊在负溢价区间。

可见,近期来自机构和合格投资者的货币价格增长势头减弱。

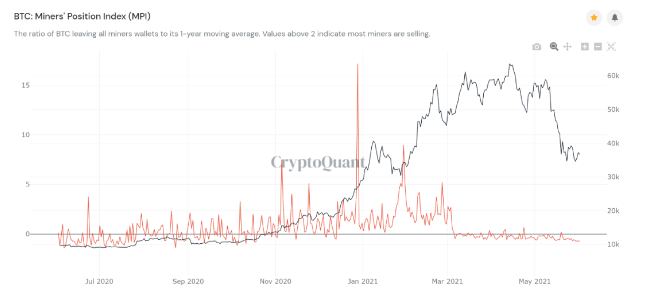

矿工位置索引

BTC/来自所有矿工的钱包/一年移动平均线

机构和合格投资者持有比特币的能力较弱,而矿商很可能囤积比特币。

MPI将特定时间段(如6月2日)内所有矿工钱包中转出的比特币量除以一年内的平均值,从而判断矿工在短时间内卖出或囤积的可能性。根据CryptoQuant的信息,MPI从今年3月开始就集中在负区域。鉴于矿工想通过出售比特币来获取电费、机等成本资金,矿工钱包里的年均线应该是正的,不会出事,负的MPI表示矿工很可能囤积比特币,也就是转移的金额小于采矿产量。

MPI曲线,来源:CryptoQuant

目前MPI处于-0.7以下的低位,说明矿商可能在等待更高的售价,这意味着短期内,矿商在比特币市场的卖出压力可能不大。

以上只是部分指标,未必能完全反映市场情况。另外,在任何时候,从动态的角度去观察这个千变万化的市场,可能都比试图去寻找不变的规律要好。